Có dấu hiệu Eximbank tính lãi chồng lãi

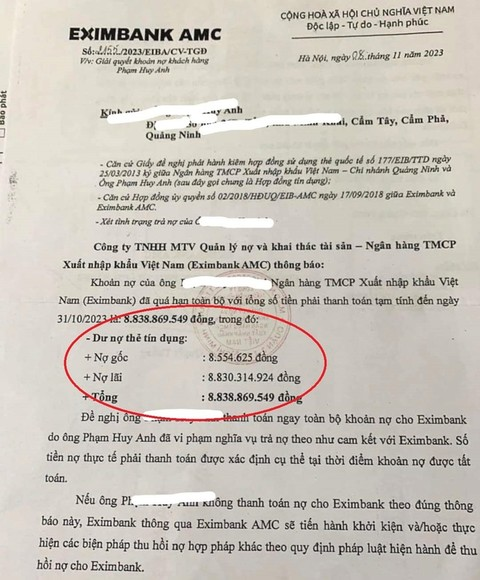

Mấy ngày nay, dư luận cả nước xôn xao về vụ khách hàng P.H.A (ngụ Quảng Ninh) bị Công ty TNHH MTV Quản lý nợ và khai thác tài sản (Eximbank AMC) thuộc Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) gửi thông báo yêu cầu trả nợ quá hạn (gốc và lãi) đối với khoản vay lên tới hơn 8,838 tỷ đồng (theo thông báo của Eximbank là tạm tính đến ngày 31/10/2023). Trong đó, nợ gốc hơn 8,5 triệu đồng và nợ lãi hơn 8,83 tỷ đồng. Theo đó, ông P.H.A có khoản nợ quá hạn do chi tiêu hơn 8,5 triệu đồng bằng thẻ tín dụng từ năm 2013; do không trả nợ nên sau hơn 10 năm, nợ và lãi phát sinh lên tới hơn 8,838 tỷ đồng.

Thông tin trên báo chí, Eximbank cho biết: Khách hàng P.H.A đã mở thẻ Master Card tại Eximbank - Chi nhánh Quảng Ninh vào ngày 23/3/2013, với hạn mức 10 triệu đồng. Sau đó, thẻ phát sinh 2 giao dịch thanh toán vào các ngày 23/4/2013 và 26/7/2013 tại một điểm chấp nhận giao dịch. Từ ngày 14/9/2013, khoản nợ thẻ nêu trên đã chuyển thành nợ quá hạn, tính đến thời điểm thông báo là hơn 10 năm. Hiện tại, Eximbank chưa nhận được bất kỳ khoản thanh toán nào từ khách hàng. Về phương thức tính lãi, phí là theo thỏa thuận giữa Eximbank và khách hàng theo hồ sơ mở thẻ ngày 15/3/2013, có đầy đủ chữ ký khách hàng (quy định về phí, lãi được quy định rõ trong biểu phí phát hành, sử dụng thẻ đã được đăng tải công khai trên website của Eximbank).

Trong khi đó, thông tin với báo chí, khách hàng P.H.A cho biết: Ông không hề vay tín dụng số tiền hơn 8,5 triệu đồng trên. Nhiều năm trước, ông đã nhờ một nam nhân viên (không nhớ tên) của Eximbank - Chi nhánh Quảng Ninh làm thẻ tín dụng. Lúc này, nam nhân viên ngân hàng yêu cầu ông ký trước vào hợp đồng mở thẻ và nhận thẻ. Sau đó, nam nhân viên này đưa cho ông P.H.A một thẻ thường và cho biết thẻ tín dụng đang gặp trục trặc. Nghĩ không làm được thẻ tín dụng nên ông P.H.A không để ý tới việc này. Năm 2016, khi cần vay vốn ngân hàng thì ông được thông báo đang có khoản nợ xấu tại Eximbank - Chi nhánh Quảng Ninh. Đặc biệt, trong nội dung sao kê tài khoản thẻ tín dụng của ông P.H.A, thẻ này từng vay tiền để mua một ĐTDĐ với giá hơn 9 triệu đồng. Ông P.H.A cho biết, chữ ký trong sao kê không giống chữ ký của ông tại hồ sơ mở thẻ. Sao kê ngân hàng cho thấy có 2 lần đã trả lãi, nhưng ông P.H.A khẳng định là không liên quan. Trong hồ sơ mở thẻ tín dụng có 2 số điện thoại, gồm một số của ông P.H.A và một số lạ. Sau đó, số điện thoại lạ đã không còn sử dụng, còn nam nhân viên ngân hàng hỗ trợ mở thẻ tín dụng cho ông P.H.A đã nghỉ việc, đến nay không rõ địa chỉ.

Thông báo của phía ngân hàng

Nợ quá hạn lãi chồng lãi?

không chỉ riêng ông P.H.A mà ngay cả dư luận cũng rất bất ngờ trước số lãi nợ quá hạn rất lớn (lớn đến nỗi người dân bình thường khó mà tưởng tượng là có thật) do phía ngân hàng áp vào khoản vay thẻ tín dụng chỉ xài hơn 8,5 triệu đồng mà chưa thanh toán nợ. Ở đây, chúng tôi không bàn cụ thể về việc có đúng là ông P.H.A ký hợp đồng mở thẻ tín dụng tại Eximbank - Chi nhánh Quảng Ninh và đã quẹt thẻ khi thanh toán mua chiếc ĐTDĐ giá 9 triệu đồng hay không, vì việc này đang được cơ quan thanh tra của Ngân hàng Nhà nước (NHNN) Việt Nam - Chi nhánh Quảng Ninh xác minh, làm rõ. Chúng tôi chỉ đề cập vấn đề hợp đồng thẻ tín dụng và cách xác định lãi đối với nợ quá hạn.

Theo dịch vụ mà nhiều ngân hàng ở Việt Nam hiện nay cung cấp, thẻ tín dụng thường chỉ có giá trị khoảng 2 - 3 năm, thời hạn có giá trị sử dụng được in trên thẻ. Mỗi lần thẻ hết hạn, khách hàng phải thỏa thuận với ngân hàng gia hạn hợp đồng thẻ tín dụng và ngân hàng phát hành thẻ tín dụng mới cho khách hàng. Nếu khách hàng không gia hạn thẻ tín dụng, coi như hợp đồng thẻ chấm dứt. Lúc này, ngân hàng sẽ "chốt" số tiền khách hàng đã sử dụng bằng thẻ, lãi và các chi phí phát sinh để thông báo đến khách hàng, yêu cầu thanh toán và nói rõ thời hạn phải trả nợ. Nếu khách hàng không trả hết nợ đúng hạn thì khoản nợ sẽ trở thành nợ quá hạn, người vay sẽ bị liệt kê vào nhóm khách hàng nợ xấu trên hệ thống của Trung tâm Thông tin tín dụng quốc gia Việt Nam (CIC). Khi đó, khách hàng sẽ gặp nhiều khó khăn, có thể không được giải quyết cho vay vốn, mở thẻ tín dụng... ở tổ chức tín dụng mà mình đang nợ tiền và các tổ chức tín dụng khác.

Cạnh đó, theo thông tin đăng trên website của một ngân hàng, thẻ tín dụng Master Card là loại thẻ mà khách hàng được chi tiêu trước - trả tiền sau, ngân hàng sẽ cấp cho người dùng một hạn mức chi tiêu nhất định, khách hàng sẽ được mua sắm trong hạn mức tín dụng đó. Hạn mức này được xác định dựa trên thu nhập và khả năng thanh toán của chủ thẻ. Vào cuối kỳ thanh toán (thường là cuối tháng hoặc đầu tháng), khách hàng sẽ nhận được sao kê giao dịch các khoản chi trong tháng và tiến hành thanh toán dư nợ thẻ tín dụng. Nếu chủ thẻ hoàn lại số tiền sử dụng thẻ để thanh toán giao dịch trước ngày đáo hạn (thường là trong khoảng 45 ngày) thì không phải trả lãi suất. Trường hợp đến hạn nhưng khách hàng không thể trả hết thì ngân hàng sẽ tính lãi suất dựa trên số tiền còn nợ. Do cách thức sử dụng vốn ứng trước của ngân hàng và trả nợ linh hoạt trên nên mức lãi suất đối với số tiền khách hàng chi tiêu quá 45 ngày khá cao. Trước đây là khoảng 24%/năm, vài năm gần đây mức lãi suất này tăng lên mức từ 26 - 33%/năm.

Quay lại trường hợp ông P.H.A, thông tin từ phía ngân hàng và khách hàng thì thẻ tín dụng của ông này chỉ phát hành một lần, được sử dụng 2 lần quẹt thẻ tại cùng một điểm chấp nhận thẻ, có thanh toán mua một chiếc ĐTDĐ. Phía Eximbank cho biết, ngày 23/3/2013 thẻ tín dụng của ông P.H.A được mở, đến ngày 14/9/2013 thì khoản nợ thẻ này đã chuyển thành nợ quá hạn, chỉ trong hơn 6 tháng. Đến thời điểm nợ thẻ tín dụng của ông P.H.A trở thành nợ quá hạn thì chắc chắn Eximbank đã đơn phương quyết định khóa thẻ này và chấm dứt việc ứng vốn cho khách hàng sử dụng.

Theo quy định tại Khoản 4, Điều 13 của Thông tư số 39/2016/TT-NHNN của về lãi suất cho vay: "Khi đến hạn thanh toán mà khách hàng không trả hoặc trả không đầy đủ nợ gốc và/hoặc lãi tiền vay theo thỏa thuận, thì khách hàng phải trả lãi tiền vay như sau: a) Lãi trên nợ gốc theo lãi suất cho vay đã thỏa thuận tương ứng với thời hạn vay mà đến hạn chưa trả; b) Trường hợp khách hàng không trả đúng hạn tiền lãi theo quy định tại điểm a khoản này, thì phải trả lãi chậm trả theo mức lãi suất do tổ chức tín dụng và khách hàng thỏa thuận nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả; c) Trường hợp khoản nợ vay bị chuyển nợ quá hạn thì khách hàng phải trả lãi trên dư nợ gốc bị quá hạn tương ứng với thời gian chậm trả, lãi suất áp dụng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn".

Căn cứ mức tính lãi suất nợ quá hạn trên, ngân hàng chỉ được phép tính lãi suất không vượt quá 150% mức lãi suất lúc hợp đồng thẻ tín dụng chuyển nợ quá hạn. Ví dụ, tính tròn trong 10 năm, mức lãi suất đối với hợp đồng thẻ tín dụng thời điểm năm 2013 của ngân hàng là 30%/năm thì lãi suất nợ quá hạn tối đa là 45%/năm (thực tế mức lãi suất thẻ tín dụng vào thời điểm năm 2013 của các ngân hàng thương mại thấp hơn hiện nay). Như vậy, ngoài khoản nợ gốc hơn 8,5 triệu đồng, mỗi năm lãi suất nợ quá hạn mà khách hàng phải trả là gần 3,85 triệu đồng; nếu nhân cho 10 năm thì lãi suất nợ quá hạn chỉ gần 38,5 triệu đồng. Như vậy, cả nợ gốc và lãi quá hạn được tính với mức cao nhất (45%) thì khoản nợ sau 10 năm cũng chỉ hơn 47 triệu đồng.

(Còn tiếp...)

Lê Đình

Nguồn: https://congan.com.vn/thi-truong/ngan-hang/co-dau-hieu-eximbank-tinh-lai-chong-lai_160099.html

Chia Sẻ :

Tin cùng danh mục

-

Nguyễn Đỗ Trúc Phương bị thu hồi giải thưởng "Thanh niên sống đẹp"

-

Dấu hỏi vụ Nam Mê Kông gọi vốn từ Vina Invest cho dự án Bảo Ninh 2

-

Toàn cảnh biệt thự trên bán đảo Sơn Trà bị Đà Nẵng thu hồi

-

Than miền Bắc - Vinacomin bị truy thu thuế 3 tỷ, nợ phải trả hơn 7.000 tỷ

-

Khởi tố, bắt tạm giam đối tượng xây nhà trái phép tại Bình Dương

-

Vi phạm thuế, Kinh doanh và Xây dựng Quang Minh bị phạt và truy thu gần 12 tỷ đồng

-

Thanh tra yêu cầu truy thu Bao Bì Yuzhan 6 tỷ đồng tiền thuế

-

Ngăn chặn hơn 2 tạ nội tạng động vật bốc mùi hôi thối trên đường đi tiêu thụ

-

Lời khai của nữ nghi phạm đầu độc người tình rồi chở thi thể lao xuống đèo Bảo Lộc

-

TP.HCM: Thu giữ gần 9,5 tấn chất xyanua

-

VEC bị phạt và truy thu 185 tỷ đồng tiền thuế

-

Công an Hà Nội nói gì về clip TikTok "Anh Công an xăm hình"?

-

Công ty cổ phần Vận tải và Thương mại Quốc tế bị xử phạt hành chính hơn 2,2 tỷ đồng

-

Bẳt khẩn cấp Nguyễn Việt Đức

-

'Bẻ cánh' nhóm Zalo 'Hội chơi chim' chuyên báo chốt Cảnh sát giao thông

-

Xe For của Công ty Hà An ô tô phơi nắng trước khi đến tay khách?

-

Lập khống chứng từ, nguyên Hiệu trưởng mầm non ở Hà Giang bị khởi tố

-

Bộ Công an thông tin về tiến độ, kết quả điều tra các vụ án được dư luận quan tâm

-

Xây dựng 909: Nhà thầu nghìn tỷ, chậm đóng BHXH hơn 7,5 tỷ đồng

-

"Bóc trần" bộ mặt thật của "nữ quái" chuyên "mồi chài" đàn ông vào nhà nghỉ

-

Tổng công ty Thăng Long: Sử dụng tài liệu giả, bị loại khỏi gói thầu 300 tỷ

-

Tạm đình chỉ cô giáo ở Ninh Bình có lời lẽ xúc phạm, "ép" học sinh đi học thêm

-

TPHCM: Điều tra nguyên nhân bé 2 tuổi tử vong sau giờ ăn trưa ở trường

-

Đình chỉ toàn bộ giao dịch cổ phiếu ITA của Tân Tạo

-

Khởi tố chủ cơ sở bán hơn 4.100 sản phẩm thời trang giả hàng hiệu

-

Hé lộ “danh sách các cựu quan chức” trong những lần đi hối lộ của nữ Giám đốc Xuyên Việt Oil

-

Bắt thuyền khai thác cát lòng sông tại địa phận xã Châu Hóa

-

Xử phạt quán ăn ở Hà Giang bị tố 'chặt chém' đoàn cứu trợ lũ lụt

-

Thông tin Liên đoàn Xiếc Việt Nam ủng hộ bão lũ 10.000 đồng là không đúng sự thật

-

Phú Thọ công bố nguyên nhân sập cầu Phong Châu

-

Ninh Thuận: Liên tiếp giải cứu nạn nhân bị lừa lao động sang Campuchia

-

Xem xét khẩn trương khởi tố, xét xử lưu động vụ Mái ấm Hoa Hồng

-

Vụ thí sinh "Đường lên đỉnh Olympia" phát ngôn chưa phù hợp: Nam sinh tường trình gì?

-

Triệt phá đường dây phim lậu lớn nhất thế giới 'cắm rễ' tại Việt Nam

-

Thanh Hóa: Tăng cường đấu tranh với hoạt động quảng cáo trá hình gắn với trang web cờ bạc, cá độ

-

Đề nghị những bị hại liên quan đến Tập đoàn Egroup, khẩn trương liên hệ với Cơ quan Cảnh sát điều tra Bộ Công an

-

Bộ Công an tìm bị hại trong vụ án liên quan 'shark Thủy'

-

Nhiều DN kinh doanh vàng lớn ở Hà Nội bị kiểm tra

-

Bộ Y tế yêu cầu bệnh viện K giám sát thái độ phục vụ bệnh nhân, xử lý nghiêm tiêu cực

-

Liên quan đến sự việc tại Trường Tiểu học Tây Mỗ 3: Sở GD&ĐT Hà Nội đã có chỉ đạo giải quyết

-

Con gái Bầu Đức gom HAG, Chủ tịch GKM Holdings bị tạm hoãn xuất cảnh

-

Triệt phá đường dây sản xuất, buôn bán thuốc tân dược giả với qui mô lớn

-

Công an TP. Đồng Hới khởi tố giám đốc về hành vi trốn thuế

-

Người phát ngôn Bộ Công an thông tin về các vụ án liên quan Tập đoàn Thuận An, Tập đoàn Phúc Sơn và Tập đoàn Vạn Thịnh Phát

-

Hải Phòng: 7 tháng tiến hành 1.181 cuộc thanh kiểm tra thuế

-

Đầu tư và xây dựng PG: Bị truy thu thuế, loạt dự án chậm tiến độ

-

Phát hiện, xử lý vi phạm hoạt động kinh doanh 51 tấn phân bón giả trên địa bàn tỉnh Thanh Hóa

-

Cựu bí thư thành phố Hòa Bình bị bắt vì đánh bạc

-

Thông tin mới về các vụ án xảy ra tại Tập đoàn Công nghiệp Cao su Việt Nam và tại Công ty CP Tập đoàn Thái Dương

-

Điều tra, xử lý nghiêm tội phạm mua bán trái phép hóa đơn, trốn thuế

-

Công an giải cứu bé gái bị mẹ ruột đưa đi bán dâm

-

Công an TP.HCM lý giải nguyên nhân chưa xử lý hình sự hành vi trốn đóng bảo hiểm xã hội

-

Scandal xôn xao bóng đá Việt: HLV nhắn tin gạ dàn xếp tỉ số, VFF mời công an vào cuộc

-

Doanh nghiệp ở Huế tự ý xây dựng cụm công trình am miếu trên đất thuê của Nhà nước

-

Nợ thuế hơn 400 tỷ, Đô thị Việt Hưng bị ngừng sử dụng hoá đơn

-

In chữ 'HOA PHAT' lên sản phẩm thép, một doanh nghiệp bị phạt nặng

-

Vụ clip người nhà "tố" bác sĩ chậm cấp cứu ở Thanh Hóa: Bệnh viện nói gì?

-

GKM HOLDINGS: Chậm nộp thuế 5,5 tỷ, phát hành trái phiếu 'ba không' đảo nợ

-

UBKT Trung ương kỷ luật hàng loạt lãnh đạo nhiều địa phương

-

DN bị đề nghị chuyển công an điều tra dấu hiệu trốn thuế, sếp cũ Xuân Vượng lập tức hành động

-

Clip nghi chú rể lao xuống đường đánh tài xế xe tải sau va chạm giao thông

-

Lời khai của cháu bé ở Cà Mau nghi bị mẹ kế bạo hành

-

Chủ tịch Hội đồng quản trị Trungnam Land bị tạm hoãn xuất cảnh

-

Khối tài sản 'khủng' thu hồi trong vụ Phúc Sơn: 2 triệu USD, 500 lượng vàng, 1.000 sổ đỏ

-

Diễn biến điều tra các vụ án Phước Sơn, Thuận An, Xuyên Việt Oil

-

Đà Nẵng: 5 năm chưa xử lý xong sai phạm của Mường Thanh

-

Có hiện tượng các doanh nghiệp thuê người xếp hàng mua vàng "bình ổn"

-

Một cá nhân lập 116 công ty, tham gia rửa tiền xuyên quốc gia

-

Hải Phòng: Thanh tra chỉ rõ loạt sai phạm về đất đai tại huyện An Lão

-

Cơ sở đình đám làng thẩm mỹ 'chai sạn' với xử phạt của cơ quan chức năng

-

Lật tẩy chiêu trò mua bán kỳ nghỉ

-

Công an Nghệ An triệt xóa sới bạc trong rừng được vận hành tinh vi với nhiều đối tượng có tiền án

-

DN dầu khí liên quan Vạn Thịnh Phát nợ thuế 760 tỷ đồng

-

Thanh Hoá : Tập đoàn FLC nợ thuế 244 tỷ, đứng đầu danh sách khó đòi

-

Xác định người vứt 20 con lợn chết xuống sông ở Hà Tĩnh

-

Xây dựng không phép, Công ty kính Ức Thịnh Việt Nam bị xử phạt

-

Đề nghị kỷ luật Phó ban Nội chính Trung ương Nguyễn Văn Yên

-

Điều tra hình sự Quân chủng PK - KQ tìm người mua đất sân bay Nha Trang

-

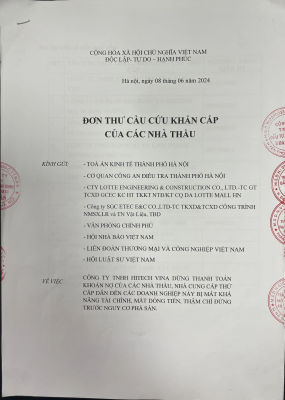

Hitech Vina 'chây ì' trả nợ và mất liên lạc, loạt DN Việt viết đơn cầu cứu

-

Kê biên tài sản liên quan bà Trương Mỹ Lan: Thêm nhiều BĐS và chục nghìn tỷ vốn góp

-

Khánh Hòa: Thu hồi dự án khu biệt thự 1.800 tỷ đồng

-

Tập đoàn FLC bị cưỡng chế 133 tỷ đồng nợ thuế

-

Kiểm tra toàn diện việc khai, nộp thuế đối với livestream bán hàng

-

Trích xuất camera tìm thủ phạm vứt 20 con lợn chết xuống sông ở Hà Tĩnh

-

Bộ Công an thông tin một số vấn đề báo chí quan tâm

-

Phát hiện gần 34.000 cuốn sách giáo khoa có dấu hiệu giả mạo

-

Bắt giữ, khởi tố đối tượng lừa đảo cấp đổi giấy phép lái xe qua mạng

-

Chung cư MHDI Lê Đức Thọ: Các hộ dân bức xúc vì 'dài cổ' chờ sổ đỏ

-

Thang máy thiết bị Thăng Long bị truy thu, xử phạt thuế hơn 3 tỷ đồng

-

Cục thuế Hà Nội chỉ ra nhiều tồn tại ở Công ty Giấy Trường Xuân

-

Bộ Quốc phòng yêu cầu Khánh Hòa cung cấp hồ sơ giao đất Sân bay Nha Trang cho Phúc Sơn

-

'Khoét' rừng khai thác đất, cát trái phép tràn lan ở Quảng Trị

-

Cần khung pháp lý “quản” thuốc lá điện tử

-

TP.HCM: Xử phạt 21 vụ liên quan đến kinh doanh vàng

-

Xác minh nhóm người đập phá tài sản, hành hung nhân viên một doanh nghiệp

-

Chây ì nợ thuế, loạt chủ DN ở Quảng Ninh bị cấm xuất cảnh

-

Công an yêu cầu cung cấp hồ sơ Aqua City, Bộ Tài chính muốn xử lý 19 'ông lớn' BĐS

-

Thanh tra 19 'ông lớn' BĐS, kiến nghị xử lý tài chính hơn nghìn tỷ

-

Cựu Bí thư TP. HCM Lê Thanh Hải bị đề nghị kỷ luật

-

Lâm Đồng: Rà soát dự án phân lô bán nền tại TP.Đà Lạt, Bảo Lộc